Факторинг — это обмен будущей выручки на деньги

|

Финансовая услуга для производителей и поставщиков, которые продают с отсрочкой платежа. Простыми словами, факторинг - это деньги в день поставки от надёжных факторинговых компаний. |

Что такое факторинг?Простыми словами, факторинг (factoring) - это услуга, с помощью которой поставщик или производитель может получить мгновенную оплату за товар, реализованный с отсрочкой платежа. Способствует этому третья сторона - банк или факторинговая компания, предоставляющая факторинговые услуги, в которые входят авансирование выручки, защита от риска неплатежа, сбор платежей и учет дебиторской задолженности.

- Какие виды факторинга существуют |

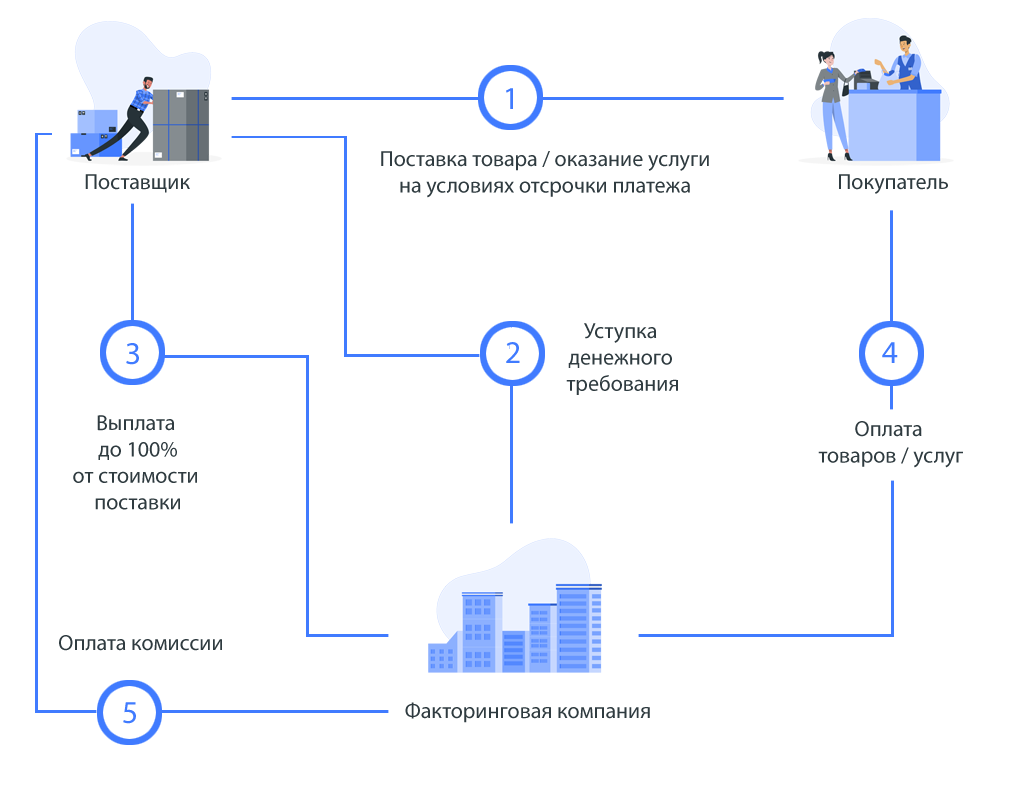

Как работает факторинг — простое объяснение

Вы продали товар, оказали услугу, выполнили работу, у вас на руках договор с клиентом, документы о приемке, товарно-транспортная накладная и счет-фактура. Срок оплаты еще не наступил. Значит у вас есть право на получение выручки в будущем — денежные требования.

Вы можете уступить или продать эти денежные требования фактору, чтобы не ждать срока оплаты, не напоминать клиенту о необходимости оплаты ваших счетов или защитить себя от неплатежа с его стороны. Вы сможете это сделать с помощью факторинга.

Договор факторинга заключается между двумя сторонами: поставщиком и фактором. В качестве поставщика могут выступать исполнитель, подрядчик, индивидуальный предприниматель. Фактором может быть банк, факторинговая или микрокредитная компания.

Факторинг возможен там, где есть отсрочка платежа. Если ее нет, с помощью факторинга ваш клиент может ее получить.

Схема работы по факторингу

Классификация факторинга

|

По распределению рисков |

|

| Факторинг с регрессом | Ответственность лежит на продавце. Если покупатель не оплатит счет, фактор потребует у него возврат выделенных финансов. Покупатель несет больше рисков, но комиссия гораздо ниже. |

| Факторинг без регресса | Ответственность по дебиторской задолженности вместе со всеми рисками передается фактору. Если случится простой или покупатель не оплатит счет - разбираться будет фактор. |

|

По информированности всех участников сделки |

|

| Открытый | Покупатель знает, что в сделке участвует третья сторона - факторинговая компания. На платежных документах указывают, что права на возникшую дебиторскую задолженность переходят к факторинговой компании и оплачивать ее нужно по реквизитам фактора. |

| Закрытый | Покупатель не знает о существовании факторинговой компании. Продавец указывает реквизиты фактора на платежных документах. Когда покупатель закрывает задолженность, фактор делает взаиморасчет с продавцом с учетом комиссии за выполненную работу. |

|

По местонахождению участников |

|

| Внутренний | Все участники сделки находятся на территории одной страны. |

| Международный | Участники могут находиться на территории разных стран. Подходит для составления долгосрочных договоров. |

|

По объему услуги |

|

| Полный | Договор предусматривает факторинговое обслуживание всех этапов сделки. |

| Частичный | На каждый этап составляют отдельный договор. |

Преимущества факторинга

| Финансовый рычаг | Ускорения оборачиваемости денежных средств компании - чем короче цикл оборачиваемости выручки, тем больше возможностей для ее роста. |

| Обмен будущей выручки на деньги | Произвести и продать товар или услугу иногда легче, чем получить выручку с клиента, для этого нужны отдельные навыки и усилия. Специалисты с такими навыками собраны в факторинговых компаниях и банках, чтобы ваши клиенты оплачивали счета вовремя. |

| Защита на случай, если ваш клиент перестает оплачивать счета | С помощью факторинга риск неплатежа перейдет с вас на факторинговую компанию вместе с правом денежного требования по модели факторинга без права регресса. |

| Порядок в делах | Каждый фактор обладает учетной системой, которой вы сможете пользоваться в любое время или получать из нее отчеты по запросу. Интеграция с бухгалтерским программным обеспечением и личным кабинетом в банк-клиенте доступна у большинства факторов. |

Виды факторинга

Виды факторинга различаются не по названиям, а по задачам, которые инструмент помогает решать для вашего бизнеса.

Общая классификация

| По географии сделки | Международный, когда продавец и покупатель находятся в разных странах, и внутренний, когда поставка проходит внутри страны. |

| По контакту с вашим клиентом | При открытом факторинге ваш клиент (покупатель, заказчик) заранее получает уведомление с подписями, печатями либо с ЭЦП о начале факторинга, при закрытом (конфиденциальном) - уведомление направляется после того, как клиент не оплатил поставку, при этом фактор получает право списывать с вашего счета (в том числе номинального или эскроу) поступающие от клиента средства, которыми он авансировал вашу выручку. |

| По риску неплатежа | Если ваш клиент не оплатил поставку, вы либо возвращаете деньги фактору, либо нет. Если возвращаете это факторинг с регрессом, если не возвращаете факторинг без регресса. |

| По моменту перехода прав на выручку к фактору | Некоторые виды факторинга помогают пользоваться деньгами фактора разное количество времени. |

Когда воспользоваться факторингом

Наиболее частые причины, по которым предприниматели обращаются за факторингом

| Сокращение кассовых разрывов | Помогает сохранять и увеличивать оборотные средства компании за счет привлечения внешних источников финансирования, но без увеличения кредитной нагрузки. |

| Масштабирование бизнеса | С факторингом вы можете отгружать продукцию и предоставлять услуги с отсрочкой платежа, то есть конкурировать за клиентов по условиям оплаты. |

| Уменьшение рисков | Пользуясь факторингом, вы снижаете риск неоплаты поставок со стороны клиентов - риск примет на себя фактор, включая проверку платежеспособности новых клиентов. |

| Отсутствие залога | При факторинге, в отличие от кредита, не нужен залог - его роль выполняет будущая выручка. |

Стоимость факторинга

Как и любое внешнее финансирование, факторинговые услуги уменьшают прибыль. Поэтому на этапе подготовки к его использованию необходимо вооружиться калькулятором и определить оптимальную стоимость для вас.

Стоимость факторинга — это размер комиссии, которая удерживается фактором из финансирования каждой поставки либо оплачивается по выставленным фактором счетам с определенной периодичностью, например, раз в месяц.

Комиссия в факторинге состоит из нескольких элементов, как правило, из трех: стоимости денежных средств на единицу времени, стоимости услуг факторинговой компании и фиксированного сбора за обработку документа (документооборот).

Цена денег: вы платите за каждый день использования денежных средств факторинговой компании — с момента их получения на счет до момента оплаты поставки вашим клиентом на счет фактора.

Цена обслуживания это всегда услуги факторинговой компании плюс финансирование, при этом финансирование — наиболее популярный, но не всегда обязательный мотив обращения к факторингу. Набор услуг описан в пункте 1 статьи 824 ГК РФ, в переводе на язык бизнеса в этот набор могут входить:

| Услуга | Описание |

| Защита от риска неоплаты | Аналог поручительства или страховки, постоянный мониторинг финансового положения и платежеспособности ваших клиентов, установка лимитов риска по сумме поставки и длительности отсрочки. |

| Ведение документооборота по поставкам | Контроль сроков оплаты, сверка расчетов, информирование об отклонениях, налаживание автоматизированных систем подтверждения и санкционирования оплаты ваших счетов. |

| Получение выручки | Напоминание вашим клиентам о сроках оплаты ваших счетов, урегулирование технических просрочек, проведение зачетов, присвоение внутренних рейтингов надежности вашим клиентам. |

Нижняя граница цены факторингового обслуживания — сотые доли процента, верхняя — до пяти процентов от суммы, указанной в счете-фактуре или УПД.

Очевидным преимуществом факторинга перед кредитом является то, что по мере набора статистики оплат и корректировки уровня риска, комиссия за факторинговое обслуживание будет снижаться — у большинства факторов такое снижение предусмотрено тарифными планами.

Цена обработки документа: этот элемент факторинговой комиссии — фиксированный, его размер определяется затратами фактора на документооборот по поставке:

— если между вашей компанией и клиентами внедрен ЭДО, то стоимость формируется по принципу абонентской платы, включающей затраты на услуги оператора ЭДО и поддержку системы ЭДО факторинговой компании, но чаще не тарифицируется отдельно, а включается в цену факторингового обслуживания.

Если предварительные расчеты стоимости факторинга позволяют вам сохранять рентабельность или наценку на приемлемом уровне (с учетом дальнейшего снижения их доли при одновременном увеличении оборота), то использование факторинга станет доступным источником пополнения оборотных средств вашей компании и позволит снизить издержки и риски неоплаты ваших поставок.

Оценка предложения по факторингу

Изучите информацию, которую факторинговая компания предоставляет об условиях обслуживания на своем сайте или в рекламных материалах.

Выбор факторинговой компании

Что такое факторинг? Это не только деньги, но и услуги, которые фактор обязан оказать вам в соответствии с договором.

Если фактор берет на себя оценку платежеспособности ваших новых клиентов, значит вы должны иметь возможность использовать результаты этой оценки в своем бизнесе, например, перейти на работу по предоплате с теми клиентами, чья платежная дисциплина и финансовое состояние не устраивает факторинговую компанию.

Если у вас с вашими клиентами налажен ЭДО, то география теряет свою важность при выборе факторинговой компании — достаточно стабильного интернета и необходимого программного обеспечения.

Целевой сегмент

Все мы хотим получать лучший сервис и сотрудничать с лучшими. Но не всегда лучшие готовы сотрудничать с нами. На вершинах рейтингов, которые легко можно найти в интернете, — крупные солидные учреждения. Их руководители могут заявлять о поддержке факторингом малого бизнеса или отрасли, в которой вы работаете. Но в действительности вашей компании потребуется нарастить годовой оборот до миллиарда рублей, чтобы продвинуться с ними дальше общения по телефону. И это — нормально.

Сегодня предложения факторинга достаточно для компаний любого размера. Крупные факторы чаще работают с крупными компаниями, банки и средние по портфелю компании — охотнее сотрудничают с малым и средним бизнесом. Те же, кто в конце списка, будут рады любым клиентам, включая индивидуальных предпринимателей.

Продуктовый ряд

Линейка факторинговых продуктов зажата между двух полюсов. На одном простота «с регрессом или без», на другом — десятки вариантов с иностранными названиями, в которых с трудом ориентируются сами продавцы факторинга. Но если открыть главу 43 ГК РФ, единственную, где законодательно описан договор факторинга как явление, вы не найдете там ни одно из названий, которым пестрит реклама и сайты факторов. Факторинговый продукт — это конструктор, из которого вам должны собрать именно то, что нужно для вас. Поэтому перед тем, как выбрать — прочтите подробное описание продукта, а не только его название. И убедитесь, что фактор способен этот конструктор собрать правильно. Чтобы по продукту «без регресса» вам не пришлось возвращать полученные от фактора деньги.

Лимитная и риск-политика

Этот критерий самый простой, если у вас уже есть опыт получения заемного финансирования, например, кредита. Сравните количество и сложность составления документов для начала работы по факторингу и для получения кредита. Для этого достаточно оставить заявку — вам напишут или перезвонят с рассказом о том, что и в каком количестве вы должны прислать фактору для первого этапа сотрудничества.

Если больше информации собирается о вашей компании, а не о вашем бизнесе и ваших клиентах, скорее всего, вас ждет жесткий подход: лимиты финансирования будут устанавливаться и увеличиваться долго, а риски будут на вас.

Если же факториновую компанию больше интересуют ваши клиенты и характеристики дебиторской задолженности по вашим договорам, значит риски будут оцениваться по динамике ваших продаж и оплат клиентов, а лимиты — оперативно меняться.

Процент первого платежа

Первый платеж (он же — аванс) — сумма, которую вы получаете от факторинговой компании на счет в течение одного-двух дней в обмен на счет-фактуру (УПД) или акты по работам/услугам, подписанные вашим клиентом. Это не означает, что второй платеж остается у фактора. Просто фактор не готов рискнуть на всю сумму. И чем более высоким ему кажется риск, тем ниже первый платеж от номинала уступленного счета-фактуры.

В рекламе факторинговые компании обычно указывают размер первого платежа «до 100%». В реальности первый платеж может стартовать с 80% и даже 60%. Этот процент может изменяться взависимости от разных ситуаций бизнеса и параметров дебиторской задолженности. Важно понять, как и по каким принципам происходят эти изменения, и быть к ним готовым. Например, если фактор предлагает факторинг без регресса как основной продукт, то процент первого платежа обычно будет выше. Если ваши клиенты часто проводят взаимозачеты или возвращают товар, то фактор наверняка снизит процент первого платежа.

Льготный период и его оплата

Отсрочка по договору поставки с вашим клиентом составляет десять дней, срок оплаты наступает... в воскресенье. Понятно, что в выходной день банк не обработает платеж, и средства на ваш счет поступят в понедельник или даже во вторник.

Когда вы берете кредит, в подобной ситуации оплатить его или проценты придется в пятницу. Иначе банк начислит пени за просрочку. В факторинге для таких случаев предусмотрен «льготный период» или «период ожидания». Он может длиться от нескольких дней до нескольких месяцев, в течение которых фактор устраняет причину просрочки (она может быть технической и не связанной со злым умыслом) и добивается исполнения вашим клиентом договорных обязательств. Если договор факторинга — с регрессом, в течение льготного периода фактор не может потребовать от вас возврата первого платежа.

Наличие льготного периода — составная часть факторингового сервиса. Важно узнать, какова его длительность в днях, есть ли пени и проценты за просрочку, и будет ли фактор выплачивать первые платежи по другим вашим поставкам тому же или другим клиентам.

Состав факторинговых сервисов

Факторинг — это не только деньги, но и услуги, которые фактор обязан оказать вам в соответствии с договором. Вы должны понимать за что вы платите до того, как поставите подпись на последней странице договора. Чем подробнее фактор описывает состав оказываемых услуг, тем проще вам будет сделать выбор тех из них, которые нужны именно вашему бизнесу.

ГК РФ содержит общие требования к действиям фактора по договору: «осуществлять учет денежных требований клиента», «предъявлять должникам денежные требования к оплате, получать платежи от должников и производить расчеты», «осуществлять права по договорам об обеспечении исполнения обязательств должников».

На практике, если фактор обещает «учёт денежных требований», значит вам в любой момент должны быть доступны результаты этого учета. И желательно не в виде скриншота с экрана.

Если фактор берет на себя оценку платежеспособности ваших новых клиентов, значит вы должны иметь возможность использовать результаты этой оценки в своем бизнесе, например, перейти на работу по предоплате с теми клиентами, чья платежная дисциплина и финансовое состояние не устраивает факторинговую компанию.

Работа с дебиторами

Ваши клиенты (для факторинговой компании — дебиторы) в договоре факторинга не участвуют, а порой даже возражают против того, чтобы в нем участвовали вы. Но взаимодействие с ними — важнейшая работа для фактора. После того, как вы получили деньги от фактора, фактор должен будет получить их от вашего клиента. Для этого факторинговая компания общается с вашими клиентами на предмет порядка расчетов, зачетов и возвратов товара, уточнения сроков оплат, урегулирования и взыскания просрочки. Будет ли факторинговая компания перекладывать эту эту работу на вас, узнать можно сравнив количество сотрудников с количеством клиентов фактора в свежих обзорах рынка факторинга. А может быть весь процесс учета, сверок и напоминаний происходит в ИТ-системе фактора автоматически без участия сотрудников? Лучше заранее уточнить, существует ли такая ИТ-система и ознакомиться с ее функциями и интерфейсом.

На заметку: Многие факторинговые компании на своих сайтах и в презентациях перечисляют дебиторов, с которыми у них налажено взаимодействие. Если среди них есть ваши клиенты — это упростит работу по факторингу.

Практика взыскания

Что вы делаете, если ваши клиенты не платят вовремя? Обнаруживаете просрочку, даете поручения разобраться с проблемой или сами пишете письма, звоните клиентам, слушаете обещания и печальные истории.

А что будет делать фактор? Будет ли он также обнаруживать, писать, звонить и слушать или ограничится сообщением, что это вам пора переговорить с клиентом, который задерживает оплату? Или же фактор сразу направит по почте вашему клиенту досудебную претензию, а после — исковое заявление в суд? Есть ли у фактора сотрудники, которые занимаются только взысканием просроченных платежей?

В практике факторинга судебное взыскание — крайняя мера. Чем с большим количеством дебиторов работает фактор, тем чаще он участвует в судебных разбирательствах. Если же число судебных исков от фактора сопоставимо с числом его дебиторов или даже больше, значит решение проблем просрочек и отказов от оплаты без обращения в суд — не его сильная сторона.

Подробнее про выбор факторинговой компании.

Выбираем факторинговое решение

Выбор продуктового решения определяет ваши потребности и их отражение в условиях, предлагаемых фактором. В зависимости от вида факторинга меняется не только его стоимость, но и ваше взаимодействие с клиентами, документооборот и даже коммерческие условия ваших договоров с клиентами.

Факторинг с регрессом

Классический инструмент предотвращения кассовых разрывов при работе с отсрочками платежей. Вы получаете от факторинговой компании деньги в обмен на подписанные вашим клиентом акты и счета-фактуры в любой момент, как только у вас появляется необходимость в оборотных средствах. Взамен вы уступаете фактору право на получение всей выручки, поступающей от вашего клиента, то есть на сбор дебиторской задолженности по вашему договору. Собранные платежи фактор в тот же день направляет на ваш счет в том же или в другом банке. Но если ваш клиент не расплатился, фактор вправе потребовать возврата ранее выданных вам средств и комиссионного вознаграждения.

Обычно, это факторинг с регрессом, с которого начинается факторинговая история большинства компаний. Это самый «легкий» вид факторинга по составу действий, выполняемых фактором, следовательно, и самый дешевый.

Факторинг без регресса

Наиболее востребованный факторинговый продукт сочетает в себе финансирование, учет и проведение взаиморасчетов, инкассацию выручки и защиту от риска неоплаты поставок вашими клиентами. Факторинг без регресса, как правило, предусматривает покупку фактором будущей выручки (дебиторской задолженности) вашей компании. Механизм аналогичен операции по обмену валюты — счета-фактуры и акты обмениваются на рубли, после этого вам не нужно беспокоиться и следить за движением курса.

Подробнее про виды факторинга.

Договор факторинга

С факторингом определились, лимит установлен — время отразить договоренности на бумаге. Здесь вам понадобится квалифицированный юрист. Названия договоров у всех факторов примерно одинаковые, например, «генеральный договор факторингового обслуживания» или «генеральный договор факторинга». Звучит внушительно, но большинство условий, о которых вы договорились, как правило, содержатся не в самом договоре, а в приложениях к нему.

Самые принципиальные моменты касаются описания факторингового продукта, расчета стоимости и состава услуг, размера первого платежа, тарифов и комиссий, ответственности перед фактором при неплатежах вашего клиента, наличия и условий льготного периода, а также штрафных санкций.

Подписание договора факторинга может занять некоторое время, приложения и дополнительные соглашения к договору могут подписываться одновременно или по мере согласования. Например, после установления лимита финансирования, если он превышает 25% активов на балансе вашей компании, фактор может запросить согласия на одобрение крупной сделки участниками общества (акционерами) вашей компании.

Подробнее про документооборот при работе по факторингу.